Лихвените проценти могат да окажат значително влияние върху живота ни. В последно време лихвените проценти в Европейския съюз (ЕС) се повишиха, което оказа значително въздействие върху хората, обременени с дългове.

С повишаването на лихвените проценти задлъжнелите лица се изправят пред предизвикателството на увеличените разходи за обслужване на дълга. Възниква обаче сериозен проблем, тъй като заплатите не нарастват със същия темп. Тази разлика означава, че бремето на дълга става относително по-тежко, което намалява покупателната способност на средната икономическа класа. Тъй като по-голяма част от доходите им се използват за погасяване на дългове, хората разполагат с по-малко средства за ежедневни разходи или спестявания. Това води до по-нисък стандарт на живот.

Каква е непосредствената последица от повишаването на лихвените проценти?

С повишаването на лихвените проценти за кредитополучателите е много по-трудно да правят месечни погасителни вноски, което може да доведе до неизпълнение на задълженията, забавяне на плащанията или просрочване на задълженията. Тази ситуация може да има сериозни последици, включително влошен кредитен рейтинг и натрупване на неустойки и такси. Възникналата низходяща спирала в крайна сметка може да доведе до порочен кръг от финансови проблеми и да ограничи възможностите за икономическа мобилност.

Неравенство в доходите

Повишаването на лихвените проценти може да задълбочи неравенството в доходите в обществото. Хората с по-високи доходи са по-способни да се справят с въздействието на увеличените разходи за обслужване на дълга, докато тези с по-ниски доходи са изправени пред по-сериозни предизвикателства. Това неравенство допринася за увеличаването на разликите в богатството и може да доведе до нарастващи класови различия. Особено средната класа често се оказва в ситуация, в която се сблъсква с повишаването на лихвените проценти и ограниченото нарастване на доходите, и е изправена пред риска да попадне в по-ниска социално-икономическа прослойка.

Комбинацията от намалена покупателна способност, финансови затруднения и неравенство в доходите може да доведе до приближаване на значителен брой хора до или под прага на бедността. Тъй като все повече хора се борят да свържат двата края, рискът от бедност става все по-често срещан. Повишаването на лихвените проценти също може да допринесе за изпадането на отделни лица и семейства в бедност. Тази ситуация може да има далечни последици за обществото и да натовари допълнително системите за социална подкрепа.

Колко лошо е положението?

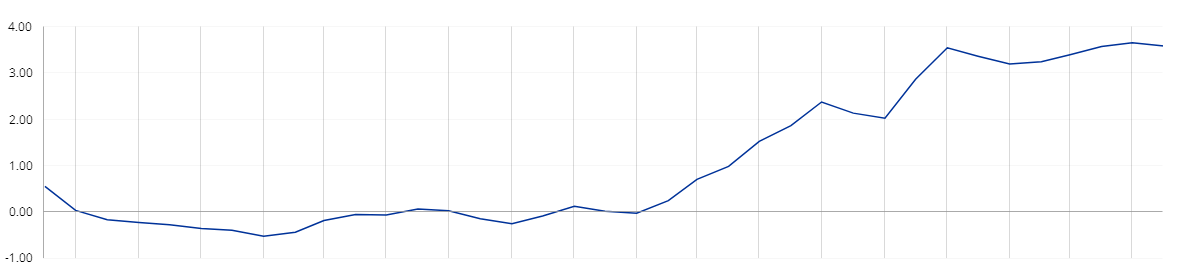

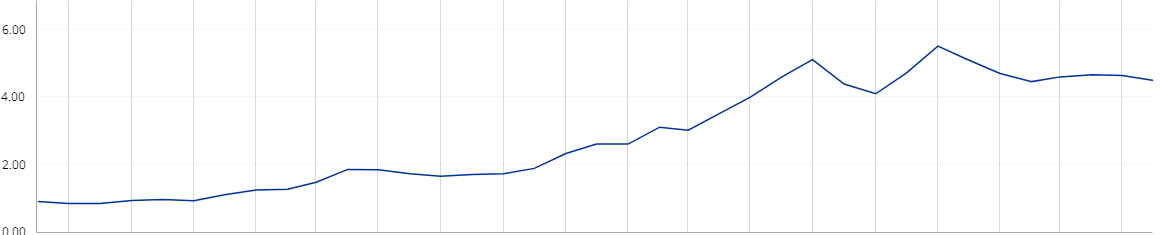

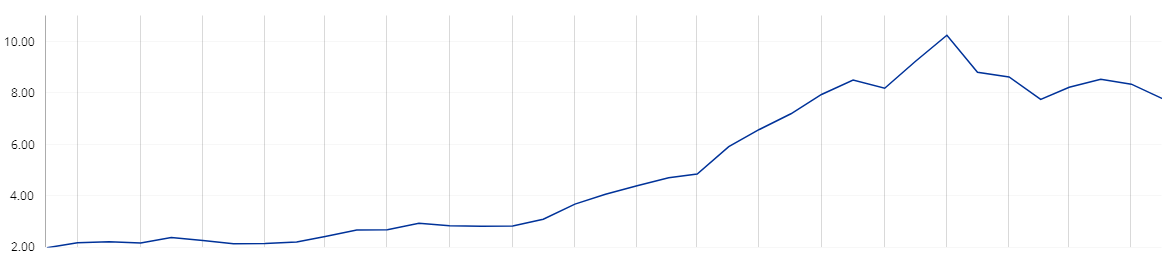

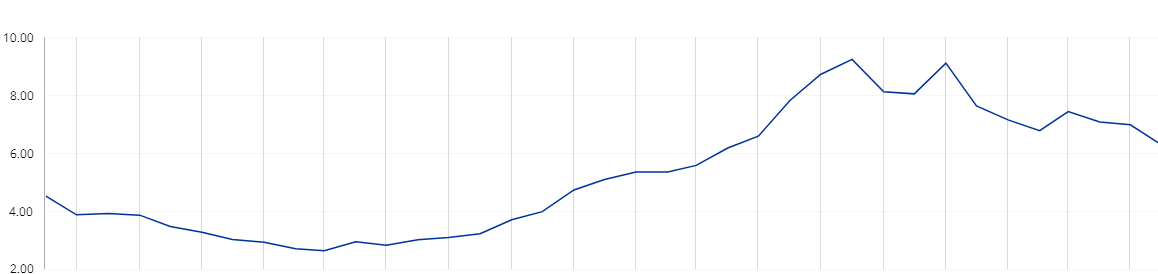

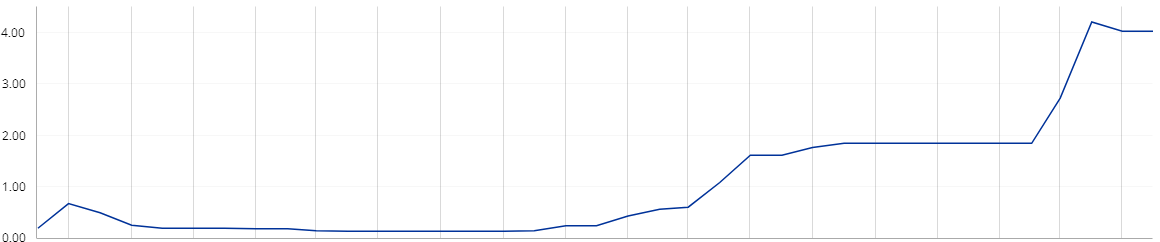

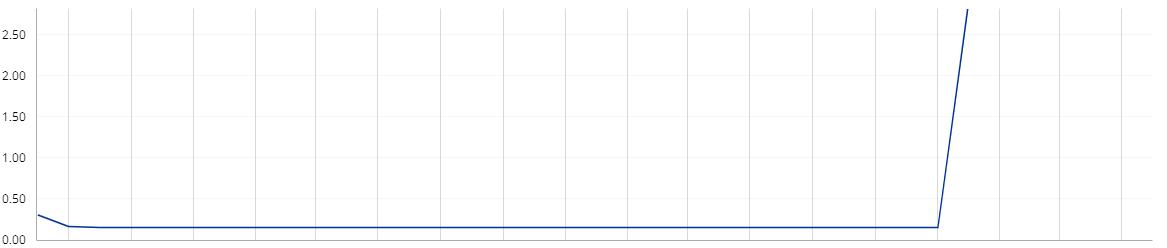

На следващите графики са показани лихвените проценти, определени от ЕЦБ(Европейската централна банка) през последните три години. Няколко процента може да не изглеждат толкова страшни. Въпреки това, когато погледнете всичко в перспектива, промените са зашеметяващи.

| Пейзаж | Лихвени проценти на ЕЦБ от май 2020 г. до май 2023 г. | Минимална ставка | Максимална скорост |

|  | -0,52% | 3,66% |

|  | 0,86% | 5,11% |

|  | 1,99% | 10,25% |

|  | 2,65% | 9,26% |

|  | 0,14% | 4,21% |

|  | 0,16% | 2,88% |

Вземете например Чешката република. Преди около три години лихвеният процент там беше 0,86%. Ако някой вземе ипотечен кредит за 100 000 евро за 30 години, месечната му вноска ще бъде около 315 евро. Тъй като минималната работна заплата там е около 678 евро, почти всяко семейство с двама работещи може да си позволи ипотечен кредит. При най-високия лихвен процент обаче същата ипотека би струвала най-малко 543 евро. Това е над 70% – и то за същата сума пари на заем! В Унгария положението е още по-лошо. Ако заемете същата сума там, месечната ви погасителна вноска ще бъде около 896 евро.

Как хората могат да се справят с този проблем?

Ако не сте милионер, 200 до 600 евро, добавени към разходите ви всеки месец, със сигурност ще имат значение. Някои хора може дори да не са в състояние да изплатят задълженията си. Как можем да решим този проблем?

- Да харчите по-малко: Разгледайте внимателно бюджета си и определете областите, в които можете да намалите разходите си. Като се съсредоточите върху основните неща, можете да освободите повече средства за покриване на увеличените ипотечни вноски. Потърсете начини да спестите от медии, храна, развлечения и други несъществени неща.

- Намаляване на разходите: ако закупеният от вас имот е сравнително голям и в добро състояние, можете да го отдадете под наем и в същото време да наемете по-евтино място за живеене. Това обаче е възможно само ако има значителна разлика между разходите за наем на двата имота.

- Потърсете програми за финансова помощ: в случай на бързо покачване на цените понякога съществуват правителствени политики за подпомагане на хората, които не могат да изплащат дълговете си. Тези програми могат да осигурят временно облекчение или помощ за изплащане на ипотеката в период на финансови затруднения.

Има ли по-добър начин?

Дори месечните ви разходи да нараснат до небето, все още има начин да запазите начина си на живот. Просто трябва да печелите повече. И тъй като не можете да получите по-добро образование или голям опит за кратко време, най-добрият начин е да си потърсите работа в страна, където заплатите са по-високи. От друга страна, това е по-лесно да се каже, отколкото да се направи. Не всеки може просто да си стегне куфара, да си плати пътя надалеч, да си плати наема и да се издържа, докато си намери работа и получи заплата.

Но дори и да не можете да си позволите всички неща, които споменахме, Атена може да ви помогне! Ние ще ви намерим работа, ще ви платим предварително и ще изберем позиция със сигурно настаняване! Атена ще ви помогне и с всички необходими документи и ще бъде на ваше разположение по всяко време на престоя ви в чужбина. А най-хубавото е, че когато заминете, можете да отдадете имота си под наем у дома – някой друг ще плаща ипотеката ви, а вие ще печелите два до три пъти повече от това, което можете да спечелите у дома.