Τα επιτόκια μπορούν να επηρεάσουν σημαντικά τη ζωή μας. Πρόσφατα, τα επιτόκια αυξήθηκαν στην Ευρωπαϊκή Ένωση (ΕΕ), γεγονός που είχε σημαντικό αντίκτυπο στα άτομα που έχουν επιβαρυνθεί με χρέη.

Καθώς τα επιτόκια αυξάνονται, τα υπερχρεωμένα άτομα αντιμετωπίζουν την πρόκληση του αυξημένου κόστους εξυπηρέτησης του χρέους. Ωστόσο, προκύπτει ένα σημαντικό πρόβλημα καθώς οι μισθοί και τα ημερομίσθια δεν αυξάνονται με τον ίδιο ρυθμό. Αυτή η ανισότητα σημαίνει ότι το βάρος του χρέους γίνεται σχετικά βαρύτερο, μειώνοντας την αγοραστική δύναμη της μεσαίας οικονομικής τάξης. Καθώς μεγαλύτερο μέρος του εισοδήματός τους χρησιμοποιείται για την αποπληρωμή των χρεών, τα άτομα έχουν λιγότερα χρήματα διαθέσιμα για καθημερινά έξοδα ή αποταμιεύσεις. Αυτό οδηγεί σε χαμηλότερο βιοτικό επίπεδο.

Ποια είναι η άμεση συνέπεια της αύξησης των επιτοκίων;

Καθώς τα επιτόκια αυξάνονται, οι δανειολήπτες δυσκολεύονται πολύ περισσότερο να καταβάλουν τις μηνιαίες αποπληρωμές, γεγονός που μπορεί να οδηγήσει σε αθέτηση πληρωμών, καθυστέρηση πληρωμών ή αθέτηση πληρωμών. Η κατάσταση αυτή μπορεί να έχει σοβαρές συνέπειες, όπως η μείωση της πιστωτικής βαθμολογίας και η συσσώρευση προστίμων και τελών. Το καθοδικό σπιράλ που δημιουργείται μπορεί τελικά να οδηγήσει σε έναν φαύλο κύκλο οικονομικών προβλημάτων και να περιορίσει τις δυνατότητες οικονομικής κινητικότητας.

Εισοδηματική ανισότητα

Η αύξηση των επιτοκίων μπορεί να εντείνει την εισοδηματική ανισότητα στην κοινωνία. Τα άτομα με υψηλότερα εισοδήματα είναι σε θέση να αντιμετωπίσουν καλύτερα τον αντίκτυπο του αυξημένου κόστους εξυπηρέτησης του χρέους, ενώ τα άτομα με χαμηλότερα εισοδήματα αντιμετωπίζουν σημαντικότερες προκλήσεις. Αυτή η ανισότητα συμβάλλει στη διεύρυνση των διαφορών στον πλούτο και μπορεί να οδηγήσει σε αυξανόμενες ταξικές διαφορές. Ειδικά η μεσαία τάξη βρίσκεται συχνά παγιδευμένη μεταξύ της αύξησης των επιτοκίων και της περιορισμένης αύξησης του εισοδήματος και αντιμετωπίζει τον κίνδυνο να περιέλθει σε χαμηλότερα κοινωνικοοικονομικά στρώματα.

Ο συνδυασμός της μειωμένης αγοραστικής δύναμης, των οικονομικών δυσκολιών και της εισοδηματικής ανισότητας μπορεί να ωθήσει έναν σημαντικό αριθμό ατόμων πιο κοντά ή κάτω από το όριο της φτώχειας. Καθώς όλο και περισσότεροι άνθρωποι αγωνίζονται να τα βγάλουν πέρα, ο κίνδυνος της φτώχειας γίνεται όλο και πιο συχνός. Η άνοδος των επιτοκίων μπορεί επίσης να συμβάλει στην πτώση ατόμων και οικογενειών στη φτώχεια. Η κατάσταση αυτή μπορεί να έχει εκτεταμένες κοινωνικές επιπτώσεις και να επιβαρύνει περαιτέρω τα συστήματα κοινωνικής υποστήριξης.

Πόσο άσχημη είναι η κατάσταση;

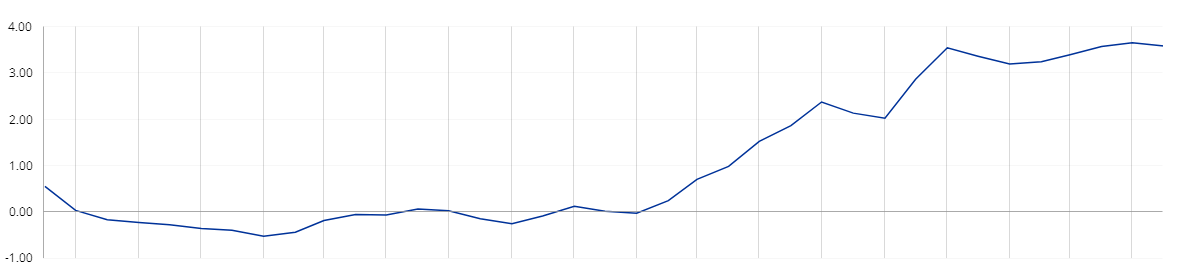

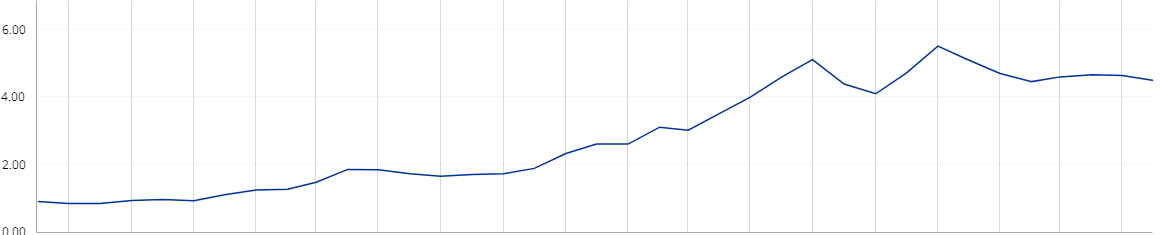

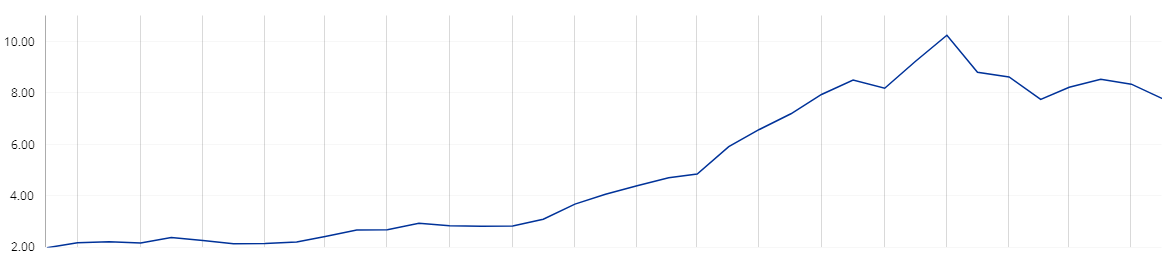

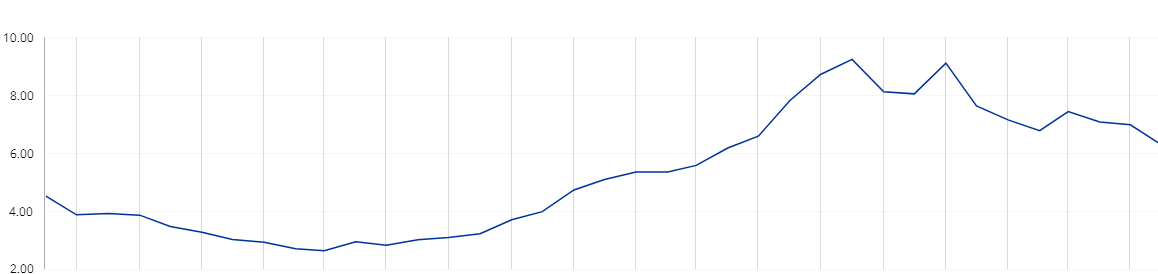

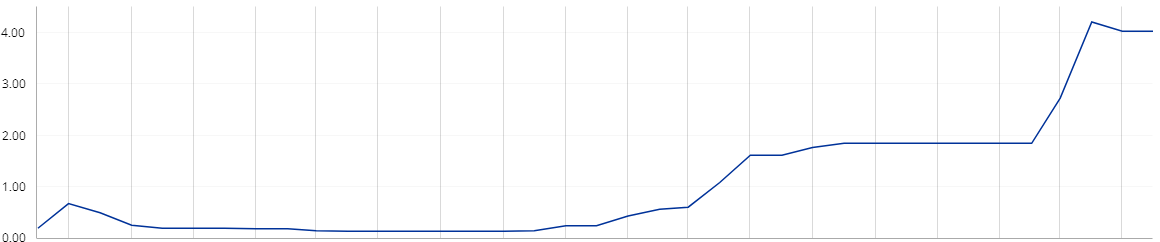

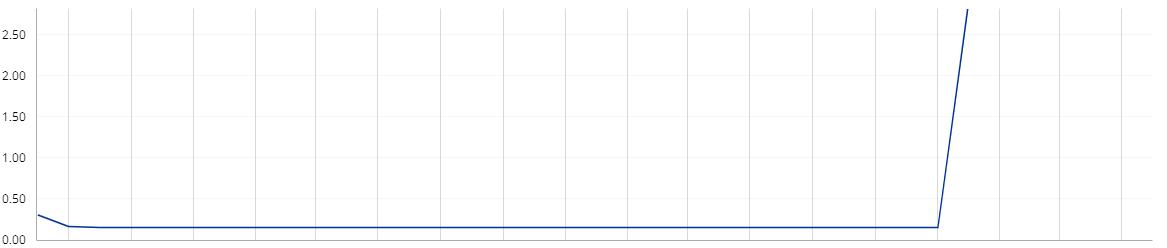

Στα παρακάτω διαγράμματα μπορούμε να δούμε τα επιτόκια που έχει ορίσει η ΕΚΤ(Ευρωπαϊκή Κεντρική Τράπεζα) τα τελευταία τρία χρόνια. Λίγο ποσοστό μπορεί να μην φαίνεται τόσο τρομερό. Ωστόσο, όταν τα βάζετε όλα σε μια προοπτική, οι αλλαγές είναι συγκλονιστικές.

| Τοπίο | Επιτόκια της ΕΚΤ από τον Μάιο του 2020 έως τον Μάιο του 2023 | Ελάχιστο ποσοστό | Μέγιστο ποσοστό |

|  | -0,52% | 3,66% |

|  | 0,86% | 5,11% |

|  | 1,99% | 10,25% |

|  | 2,65% | 9,26% |

|  | 0,14% | 4,21% |

|  | 0,16% | 2,88% |

Πάρτε για παράδειγμα την Τσεχική Δημοκρατία. Πριν από περίπου τρία χρόνια, το επιτόκιο εκεί ήταν 0,86%. Αν κάποιος έπαιρνε στεγαστικό δάνειο 100 000 ευρώ για 30 χρόνια, η μηνιαία αποπληρωμή του θα ήταν περίπου 315 ευρώ. Δεδομένου ότι ο κατώτατος μισθός εκεί είναι περίπου 678 ευρώ, σχεδόν κάθε οικογένεια με δύο εργαζόμενους θα μπορούσε να αντέξει οικονομικά ένα στεγαστικό δάνειο. Ωστόσο, με το υψηλότερο επιτόκιο, το ίδιο στεγαστικό δάνειο θα κόστιζε τουλάχιστον 543 ευρώ. Αυτό είναι πάνω από 70% – και αυτό για το ίδιο ποσό δανεισμού! Στην Ουγγαρία, η κατάσταση είναι ακόμη χειρότερη. Αν δανειζόσασταν το ίδιο ποσό εκεί, η μηνιαία αποπληρωμή σας θα ήταν περίπου 896 ευρώ.

Πώς μπορούν οι άνθρωποι να αντιμετωπίσουν αυτό το πρόβλημα;

Αν δεν είστε εκατομμυριούχος, 200 έως 600 ευρώ που προστίθενται στα έξοδά σας κάθε μήνα θα κάνουν σίγουρα τη διαφορά. Μερικοί άνθρωποι μπορεί να μην είναι καν σε θέση να αποπληρώσουν. Πώς μπορούμε να το λύσουμε αυτό;

- Ξοδέψτε λιγότερα: Κοιτάξτε προσεκτικά τον προϋπολογισμό σας και εντοπίστε τους τομείς στους οποίους μπορείτε να μειώσετε τις δαπάνες σας. Εστιάζοντας στα βασικά, μπορείτε να απελευθερώσετε περισσότερα κεφάλαια για να καλύψετε τις αυξημένες πληρωμές του στεγαστικού δανείου. Αναζητήστε τρόπους εξοικονόμησης σε μέσα ενημέρωσης, τρόφιμα, ψυχαγωγία και άλλα μη απαραίτητα είδη.

- Μειώστε τα έξοδά σας: αν το ακίνητο που αγοράσατε είναι σχετικά μεγάλο και σε καλή κατάσταση, μπορείτε να το νοικιάσετε και ταυτόχρονα να νοικιάσετε ένα φθηνότερο μέρος για να ζήσετε. Ωστόσο, αυτό λειτουργεί μόνο εάν υπάρχει σημαντική διαφορά μεταξύ του κόστους ενοικίασης των δύο ακινήτων.

- Αναζητήστε προγράμματα οικονομικής βοήθειας: σε περίπτωση ραγδαίας αύξησης των τιμών, υπάρχουν μερικές φορές κυβερνητικές πολιτικές για να βοηθήσουν τους ανθρώπους που δεν μπορούν πλέον να πληρώσουν τα χρέη τους. Τα προγράμματα αυτά θα μπορούσαν να παρέχουν προσωρινή ανακούφιση ή βοήθεια για την αποπληρωμή του στεγαστικού δανείου κατά τη διάρκεια μιας περιόδου οικονομικής δυσχέρειας.

Υπάρχει καλύτερος τρόπος;

Ακόμη και αν τα μηνιαία έξοδά σας εκτοξευθούν στα ύψη, υπάρχει τρόπος να διατηρήσετε τον τρόπο ζωής σας. Απλά πρέπει να κερδίζετε περισσότερα. Και δεδομένου ότι δεν μπορείτε να αποκτήσετε καλύτερη εκπαίδευση ή μεγάλη εμπειρία σε σύντομο χρονικό διάστημα, ο καλύτερος τρόπος είναι να αναζητήσετε εργασία σε μια χώρα όπου οι μισθοί είναι υψηλότεροι. Από την άλλη πλευρά, είναι ευκολότερο να το λες παρά να το κάνεις. Δεν μπορούν όλοι να ετοιμάσουν μια βαλίτσα, να πληρώσουν το δρόμο τους μακριά, να πληρώσουν το νοίκι τους και να συντηρηθούν μέχρι να βρουν δουλειά και να πληρωθούν.

Αλλά ακόμη και αν δεν έχετε την οικονομική δυνατότητα να πληρώσετε όλα αυτά που αναφέραμε, η Atena μπορεί να σας βοηθήσει! Θα σας βρούμε μια δουλειά, θα σας πληρώσουμε προκαταβολικά και θα επιλέξουμε μια θέση με ασφαλή διαμονή! Η Atena θα σας βοηθήσει επίσης με όλες τις απαραίτητες γραφειοκρατικές διαδικασίες και θα είναι στη διάθεσή σας ανά πάσα στιγμή κατά τη διάρκεια της διαμονής σας στο εξωτερικό. Και το καλύτερο είναι ότι όταν φύγετε, μπορείτε να νοικιάσετε το ακίνητό σας στο σπίτι σας – κάποιος άλλος θα πληρώνει το στεγαστικό σας δάνειο, ενώ εσείς θα κερδίζετε δύο έως τρεις φορές περισσότερα από όσα μπορείτε να κερδίζετε στο σπίτι σας.