Les taux d’intérêt peuvent avoir une incidence considérable sur notre vie. Récemment, les taux d’intérêt ont augmenté dans l’Union européenne (UE), ce qui a eu un impact significatif sur les personnes endettées.

Avec la hausse des taux d’intérêt, les personnes endettées sont confrontées à l’augmentation du coût du service de la dette. Toutefois, un problème important se pose, car les salaires n’augmentent pas au même rythme. Cette disparité signifie que la charge de la dette devient relativement plus lourde, réduisant le pouvoir d’achat de la classe économique moyenne. Comme une plus grande partie de leur revenu est utilisée pour rembourser leurs dettes, les personnes disposent de moins d’argent pour les dépenses quotidiennes ou l’épargne. Cela entraîne une baisse du niveau de vie.

Quelle est la conséquence immédiate de la hausse des taux d’intérêt ?

Lorsque les taux d’intérêt augmentent, les emprunteurs ont beaucoup plus de mal à rembourser leurs mensualités, ce qui peut entraîner des défaillances, des retards de paiement ou des défauts de paiement. Cette situation peut avoir de graves conséquences, notamment une détérioration de la cote de crédit et l’accumulation de pénalités et de frais. La spirale descendante qui en résulte peut finalement aboutir à un cercle vicieux de problèmes financiers et limiter les possibilités de mobilité économique.

Inégalité des revenus

La hausse des taux d’intérêt peut aggraver les inégalités de revenus dans la société. Les personnes disposant de revenus élevés sont mieux à même de faire face à l’impact de l’augmentation des coûts du service de la dette, tandis que les personnes disposant de revenus plus faibles sont confrontées à des défis plus importants. Cette inégalité contribue à creuser les écarts de richesse et peut conduire à des différences de classe de plus en plus marquées. La classe moyenne, en particulier, se trouve souvent prise en étau entre la hausse des taux d’intérêt et une croissance limitée des revenus, et risque de tomber dans une strate socio-économique inférieure.

La combinaison d’un pouvoir d’achat réduit, de difficultés financières et d’inégalités de revenus peut rapprocher un grand nombre d’individus du seuil de pauvreté ou les faire passer en dessous. Alors que de plus en plus de personnes peinent à joindre les deux bouts, le risque de pauvreté est de plus en plus fréquent. La hausse des taux d’intérêt peut également contribuer à faire tomber des individus et des familles dans la pauvreté. Cette situation peut avoir des implications sociétales considérables et mettre à rude épreuve les systèmes d’aide sociale.

Quelle est la gravité de la situation ?

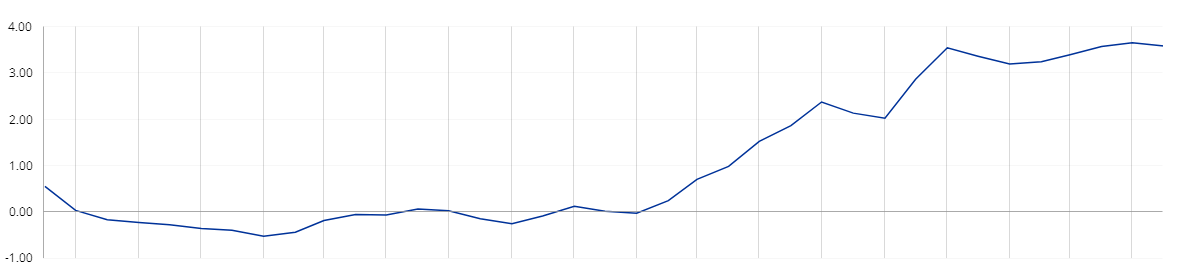

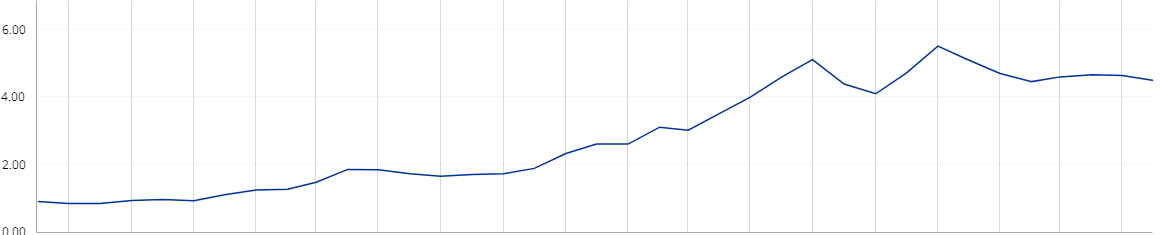

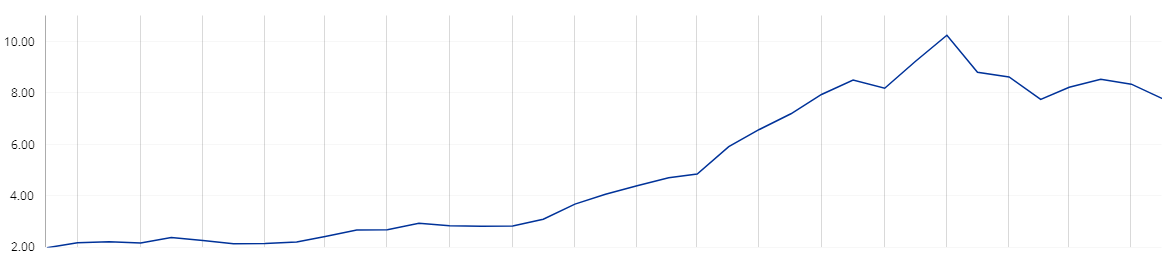

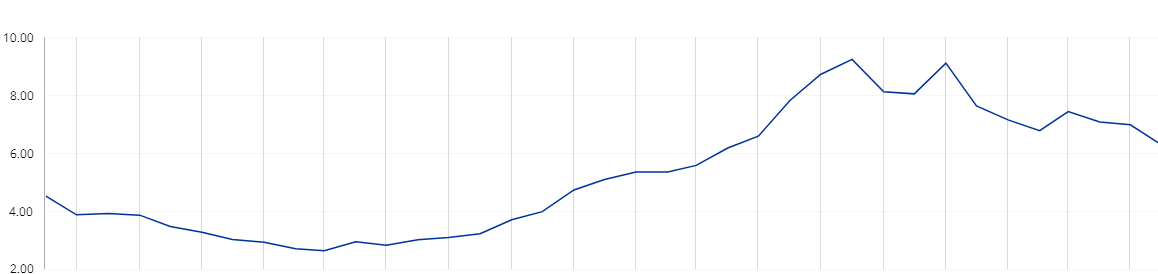

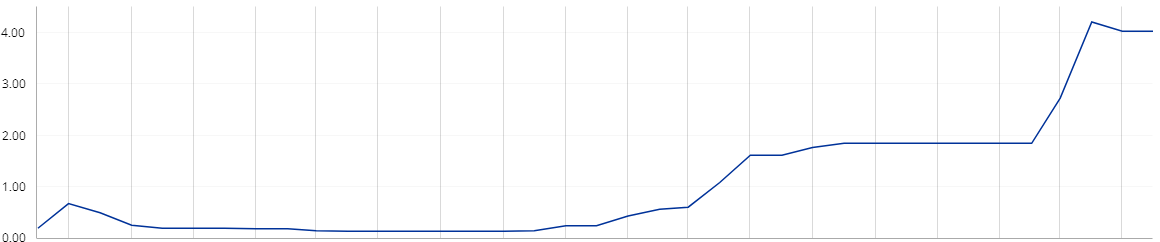

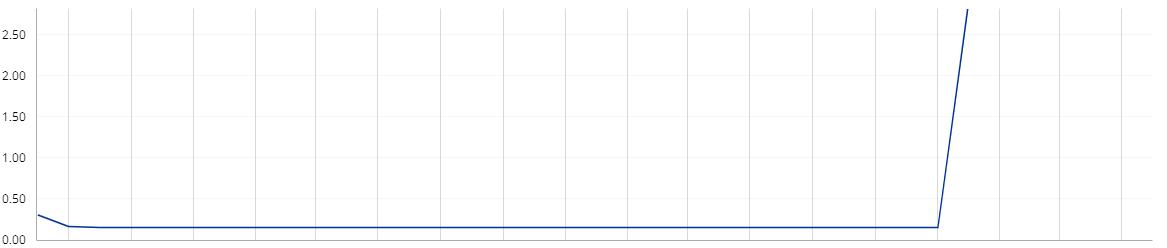

Les graphiques suivants montrent les taux d’intérêt fixés par la BCE(Banque centrale européenne) au cours des trois dernières années. Quelques pour cent ne semblent pas si terribles. Cependant, lorsque l’on met les choses en perspective, les changements sont stupéfiants.

| Paysage | Taux d’intérêt de la BCE de mai 2020 à mai 2023 | Taux minimum | Taux maximum |

|  | -0,52% | 3,66% |

|  | 0,86% | 5,11% |

|  | 1,99% | 10,25% |

|  | 2,65% | 9,26% |

|  | 0,14% | 4,21% |

|  | 0,16% | 2,88% |

Prenons l’exemple de la République tchèque. Il y a environ trois ans, le taux d’intérêt était de 0,86 %. Si une personne contracte un prêt hypothécaire de 100 000 euros sur 30 ans, son remboursement mensuel sera d’environ 315 euros. Le salaire minimum étant d’environ 678 euros dans ce pays, presque toutes les familles dont les deux membres travaillent peuvent se permettre de contracter un prêt hypothécaire. Cependant, au taux d’intérêt le plus élevé, le même prêt hypothécaire coûterait au moins 543 euros. C’est plus de 70 %, et ce pour le même montant d’argent emprunté ! En Hongrie, la situation est encore bien pire. Si vous empruntez le même montant, votre remboursement mensuel sera d’environ 896 euros.

Comment les gens peuvent-ils s’attaquer à ce problème ?

Si vous n’êtes pas millionnaire, 200 à 600 euros ajoutés à vos dépenses mensuelles feront certainement la différence. Certaines personnes peuvent même ne pas être en mesure de rembourser. Comment résoudre ce problème ?

- Dépensez moins: Examinez attentivement votre budget et identifiez les domaines dans lesquels vous pouvez réduire vos dépenses. En vous concentrant sur l’essentiel, vous pouvez dégager plus de fonds pour couvrir l’augmentation des paiements hypothécaires. Cherchez à économiser sur les médias, la nourriture, les divertissements et d’autres articles non essentiels.

- Réduire vos dépenses: si le bien que vous avez acheté est relativement grand et en bon état, vous pouvez le mettre en location et louer en même temps un logement moins cher. Toutefois, cela ne fonctionne que s’il existe une différence significative entre les coûts de location des deux biens.

- Recherchez des programmes d’aide financière: en cas de hausse rapide des prix, des politiques gouvernementales sont parfois mises en place pour aider les personnes qui ne peuvent plus payer leurs dettes. Ces programmes peuvent apporter une aide temporaire ou une aide au remboursement du prêt hypothécaire pendant une période de difficultés financières.

Existe-t-il une meilleure solution ?

Même si vos dépenses mensuelles montent en flèche, il est toujours possible de maintenir votre style de vie. Il suffit de gagner plus. Et comme il n’est pas possible d’acquérir une meilleure formation ou beaucoup d’expérience en peu de temps, le meilleur moyen est de chercher un emploi dans un pays où les salaires sont plus élevés. D’un autre côté, c’est plus facile à dire qu’à faire. Tout le monde ne peut pas faire sa valise, payer sa place loin de chez soi, payer son loyer et subvenir à ses besoins jusqu’à ce qu’il trouve un emploi et soit rémunéré.

Mais même si vous n’avez pas les moyens de vous offrir tout ce que nous avons mentionné, Atena peut vous aider ! Nous vous trouverons un emploi, nous vous paierons d’ avance et nous choisirons un poste. avec hébergement sécurisé! Atena vous aidera également à remplir toutes les formalités nécessaires et sera à votre disposition à tout moment pendant votre séjour à l’étranger. Et le plus beau, c’est que lorsque vous partez, vous pouvez louer votre propriété chez vous – quelqu’un d’autre paiera votre hypothèque tandis que vous gagnerez deux à trois fois plus que ce que vous pouvez gagner chez vous.