Die Zinssätze können unser Leben erheblich beeinflussen. In jüngster Zeit sind die Zinssätze in der Europäischen Union (EU) gestiegen, was sich erheblich auf die verschuldeten Menschen ausgewirkt hat.

Wenn die Zinsen steigen, stehen verschuldete Personen vor der Herausforderung, dass die Kosten für den Schuldendienst steigen. Ein erhebliches Problem ergibt sich jedoch daraus, dass die Löhne und Gehälter nicht in gleichem Maße steigen. Diese Diskrepanz bedeutet, dass die Schuldenlast verhältnismäßig größer wird und die Kaufkraft der wirtschaftlichen Mittelschicht verringert. Da ein größerer Teil des Einkommens für die Tilgung von Schulden verwendet wird, haben die Menschen weniger Geld für die täglichen Ausgaben oder für Ersparnisse zur Verfügung. Dies führt zu einem niedrigeren Lebensstandard.

Was ist die unmittelbare Folge der Erhöhung der Zinssätze?

Wenn die Zinssätze steigen, wird es für die Kreditnehmer viel schwieriger, die monatlichen Rückzahlungen zu leisten, was zu Zahlungsausfällen, Zahlungsverzug oder Zahlungsunfähigkeit führen kann. Dies kann schwerwiegende Folgen haben, wie z. B. eine schlechtere Kreditwürdigkeit und die Anhäufung von Vertragsstrafen und Gebühren. Die sich daraus ergebende Abwärtsspirale kann letztlich zu einem Teufelskreis finanzieller Probleme führen und die Möglichkeiten der wirtschaftlichen Mobilität einschränken.

Einkommensungleichheit

Steigende Zinssätze können die Einkommensungleichheit in der Gesellschaft vertiefen. Menschen mit höherem Einkommen sind besser in der Lage, die Auswirkungen der gestiegenen Schuldendienstkosten zu bewältigen, während Menschen mit niedrigerem Einkommen vor größeren Herausforderungen stehen. Diese Ungleichheit trägt zur Vergrößerung des Wohlstandsgefälles bei und kann zu wachsenden Klassenunterschieden führen. Vor allem die Mittelschicht befindet sich häufig im Spannungsfeld zwischen steigenden Zinsen und begrenztem Einkommenswachstum und läuft Gefahr, in eine niedrigere sozioökonomische Schicht abzurutschen.

Die Kombination aus verminderter Kaufkraft, finanzieller Not und Einkommensungleichheit kann dazu führen, dass eine beträchtliche Anzahl von Menschen an oder unter die Armutsgrenze gerät. Da immer mehr Menschen damit zu kämpfen haben, über die Runden zu kommen, wird das Armutsrisiko immer größer. Steigende Zinssätze können auch dazu beitragen, dass Einzelpersonen und Familien in Armut geraten. Diese Situation kann weitreichende gesellschaftliche Auswirkungen haben und die sozialen Unterstützungssysteme weiter belasten.

Wie schlimm ist die Situation?

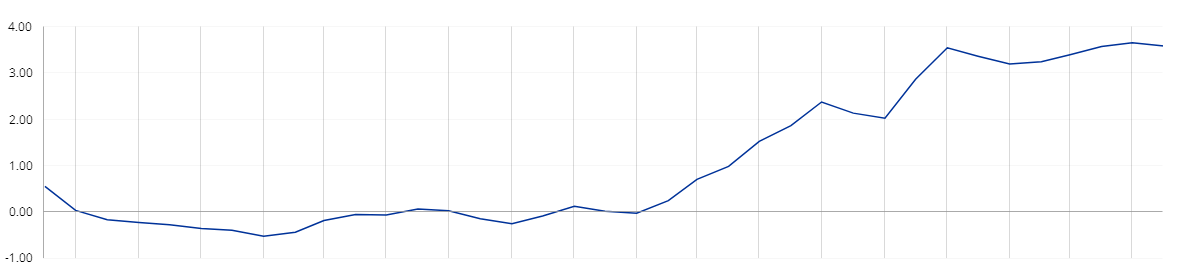

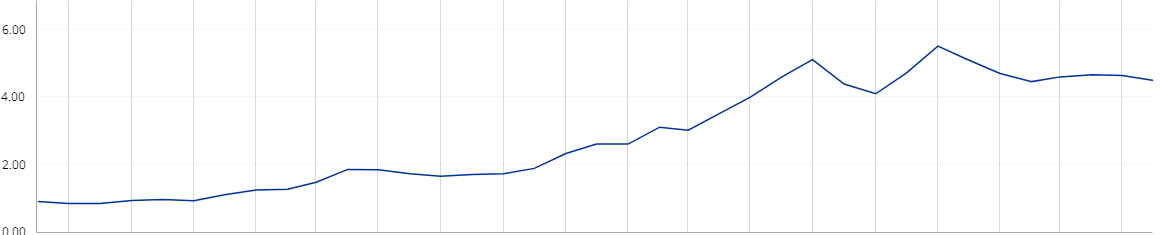

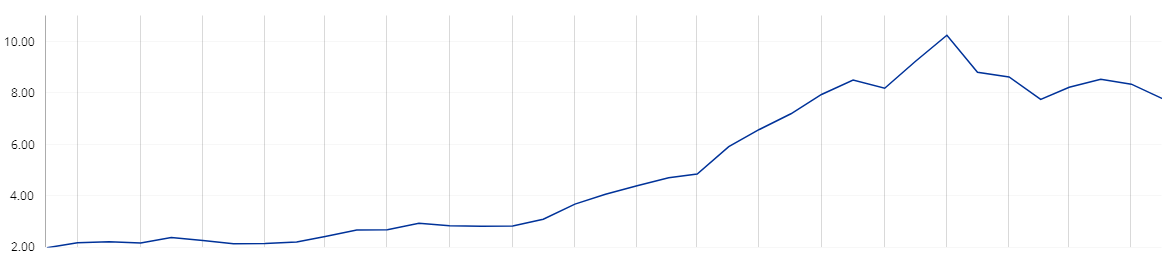

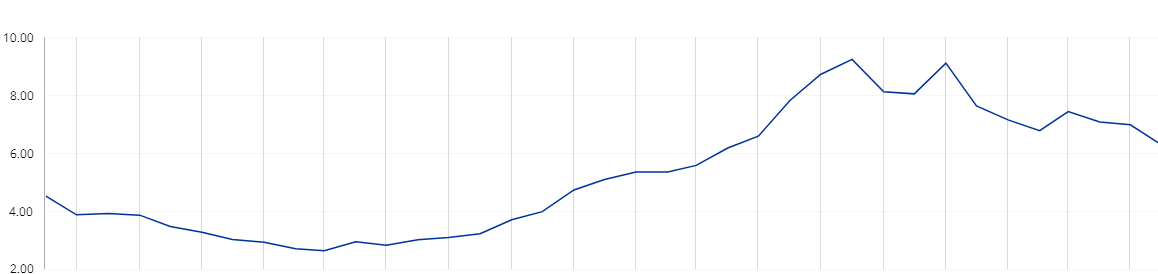

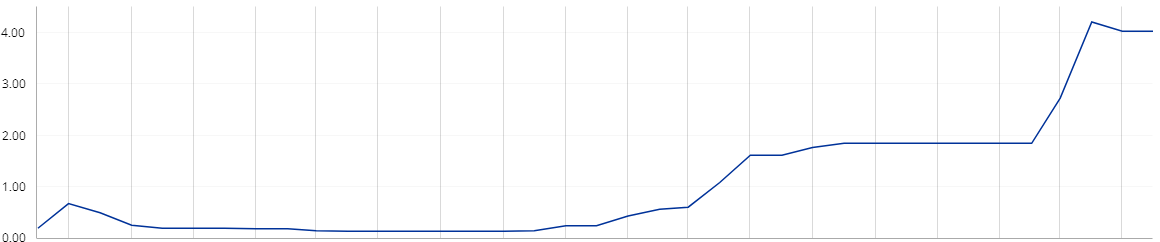

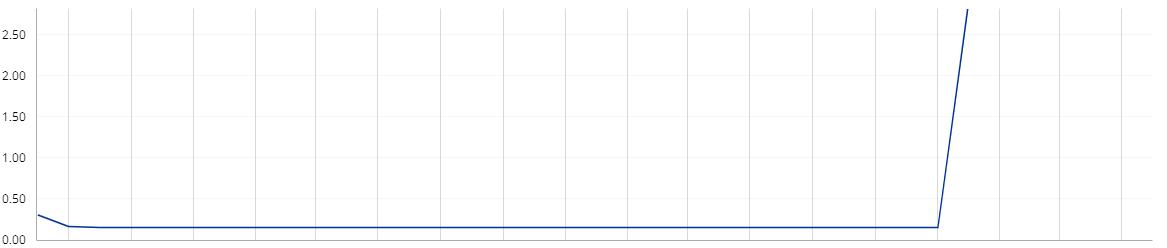

Die folgenden Grafiken zeigen die von der EZB(Europäische Zentralbank) in den letzten drei Jahren festgelegten Zinssätze. Ein paar Prozent mögen nicht so schlimm erscheinen. Wenn man jedoch alles ins rechte Licht rückt, sind die Veränderungen gewaltig.

| Landschaft | EZB-Zinssätze von Mai 2020 bis Mai 2023 | Mindestsatz | Höchstsatz |

|  | -0,52% | 3,66% |

|  | 0,86% | 5,11% |

|  | 1,99% | 10,25% |

|  | 2,65% | 9,26% |

|  | 0,14% | 4,21% |

|  | 0,16% | 2,88% |

Nehmen Sie zum Beispiel die Tschechische Republik. Vor etwa drei Jahren lag der Zinssatz dort bei 0,86 %. Wenn jemand eine Hypothek von 100 000 € für 30 Jahre aufnimmt, beträgt die monatliche Rückzahlung etwa 315 €. Da der Mindestlohn dort etwa 678 EUR beträgt, könnte sich fast jede Familie mit zwei Erwerbstätigen eine Hypothek leisten. Beim höchsten Zinssatz würde die gleiche Hypothek jedoch mindestens 543 EUR kosten. Das sind mehr als 70 % – und das für denselben geliehenen Geldbetrag! In Ungarn ist die Situation sogar noch viel schlimmer. Wenn Sie dort den gleichen Betrag aufnehmen würden, läge Ihre monatliche Rückzahlung bei 896 €.

Wie kann man dieses Problem angehen?

Wenn Sie kein Millionär sind, machen 200 bis 600 € mehr im Monat sicherlich einen Unterschied. Manche Menschen sind vielleicht nicht einmal in der Lage, das Geld zurückzuzahlen. Wie können wir dieses Problem lösen?

- Weniger ausgeben: Schauen Sie sich Ihr Budget genau an und ermitteln Sie Bereiche, in denen Sie Ihre Ausgaben reduzieren können. Wenn Sie sich auf das Wesentliche konzentrieren, können Sie mehr Mittel für höhere Hypothekenzahlungen bereitstellen. Suchen Sie nach Möglichkeiten, bei Medien, Lebensmitteln, Unterhaltung und anderen nicht lebensnotwendigen Dingen zu sparen.

- Reduzieren Sie Ihre Ausgaben: Wenn die von Ihnen gekaufte Immobilie relativ groß und in gutem Zustand ist, können Sie sie vermieten und gleichzeitig eine günstigere Wohnung mieten. Dies funktioniert jedoch nur, wenn ein erheblicher Unterschied zwischen den Mietkosten der beiden Immobilien besteht.

- Achten Sie auf finanzielle Hilfsprogramme: Im Falle eines raschen Preisanstiegs gibt es manchmal staatliche Maßnahmen zur Unterstützung von Personen, die ihre Schulden nicht mehr bezahlen können. Diese Programme können eine vorübergehende Erleichterung oder Hilfe bei der Rückzahlung von Hypotheken während einer finanziellen Notlage bieten.

Gibt es einen besseren Weg?

Selbst wenn Ihre monatlichen Ausgaben in die Höhe schnellen, gibt es immer noch eine Möglichkeit, Ihren Lebensstil aufrechtzuerhalten. Sie müssen nur mehr verdienen. Und da man in kurzer Zeit weder eine bessere Ausbildung noch viel Erfahrung sammeln kann, ist es am besten, wenn man sich in einem Land mit höheren Gehältern nach einem Job umsieht. Andererseits ist das leichter gesagt als getan. Nicht jeder kann einfach einen Koffer packen, die Reise in die Ferne antreten, die Miete bezahlen und sich selbst versorgen, bis er einen Job findet und bezahlt wird.

Aber auch wenn Sie sich all diese Dinge nicht leisten können, kann Atena helfen! Wir finden einen Job für Sie, bezahlen die Fahrtkosten im Voraus und wählen eine Stelle mit sicherer Unterkunft! Atena hilft Ihnen auch bei allen notwendigen Formalitäten und steht Ihnen während Ihres Auslandsaufenthalts jederzeit zur Verfügung. Und das Beste daran ist, dass Sie, wenn Sie weggehen, Ihre Immobilie zu Hause vermieten können – jemand anderes wird Ihre Hypothek bezahlen, während Sie das Zwei- bis Dreifache dessen verdienen, was Sie zu Hause verdienen können.