A kamatlábak jelentősen befolyásolhatják az életünket. Az Európai Unióban (EU) a közelmúltban emelkedtek a kamatlábak, ami jelentős hatással volt az adóssággal terhelt emberekre.

A kamatlábak emelkedésével az eladósodott magánszemélyek az adósságszolgálati költségek növekedésével szembesülnek. Jelentős problémát jelent azonban, hogy a bérek és fizetések nem növekednek ugyanolyan ütemben. Ez az egyenlőtlenség azt jelenti, hogy az adósságteher viszonylag nagyobb lesz, ami csökkenti a gazdasági középosztály vásárlóerejét. Mivel jövedelmük nagyobb részét az adósságok törlesztésére fordítják, az egyéneknek kevesebb pénz áll rendelkezésükre a mindennapi kiadásokra vagy megtakarításokra. Ez alacsonyabb életszínvonalhoz vezet.

Mi a közvetlen következménye a kamatemelésnek?

A kamatlábak emelkedésével a hitelfelvevőknek sokkal nehezebb a havi törlesztőrészleteket teljesíteniük, ami nemfizetéshez, késedelmes fizetésekhez vagy fizetésképtelenséghez vezethet. Ez a helyzet súlyos következményekkel járhat, beleértve a sérült hitelpontszámot, valamint a felhalmozódó büntetéseket és díjakat. A kialakuló lefelé tartó spirál végül a pénzügyi problémák ördögi körét eredményezheti, és korlátozhatja a gazdasági mobilitás lehetőségeit.

Jövedelmi egyenlőtlenségek

A kamatlábak emelkedése elmélyítheti a társadalomban a jövedelmi egyenlőtlenségeket. A magasabb jövedelemmel rendelkezők jobban meg tudnak birkózni a megnövekedett adósságszolgálati költségek hatásával, míg az alacsonyabb jövedelműek nagyobb kihívásokkal szembesülnek. Ez az egyenlőtlenség hozzájárul a vagyoni különbségek növekedéséhez, és növekvő osztálykülönbségekhez vezethet. Különösen a középosztály gyakran találja magát az emelkedő kamatlábak és a korlátozott jövedelemnövekedés között, és azzal a veszéllyel néz szembe, hogy alacsonyabb társadalmi-gazdasági rétegbe kerül.

A csökkent vásárlóerő, a pénzügyi nehézségek és a jövedelmi egyenlőtlenségek kombinációja az egyének jelentős részét a szegénységi küszöb közelébe vagy az alá szoríthatja. Mivel egyre több ember küzd a megélhetésért, a szegénység kockázata egyre gyakoribbá válik. Az emelkedő kamatlábak szintén hozzájárulhatnak ahhoz, hogy az egyének és családok szegénységbe kerüljenek. Ez a helyzet messzemenő társadalmi következményekkel járhat, és további terhet róhat a szociális támogatási rendszerekre.

Mennyire rossz a helyzet?

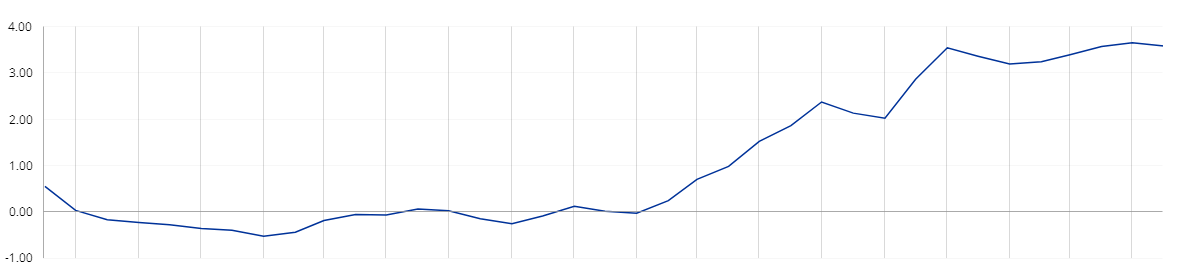

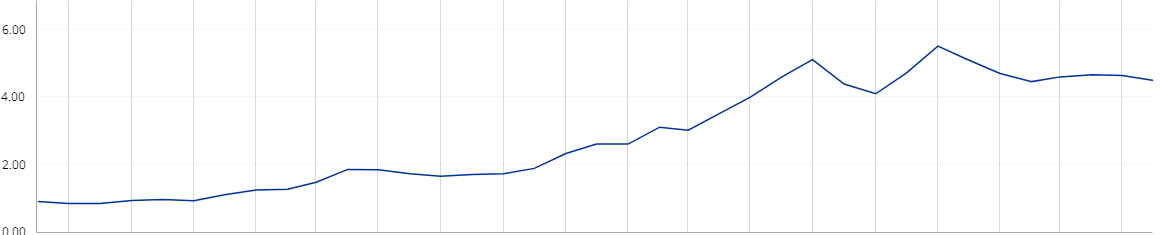

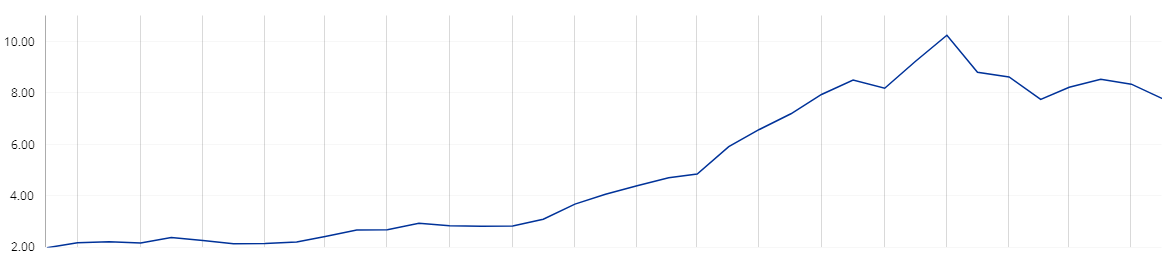

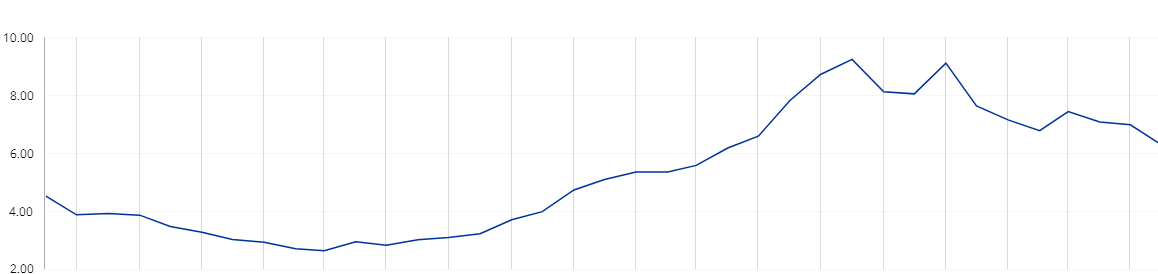

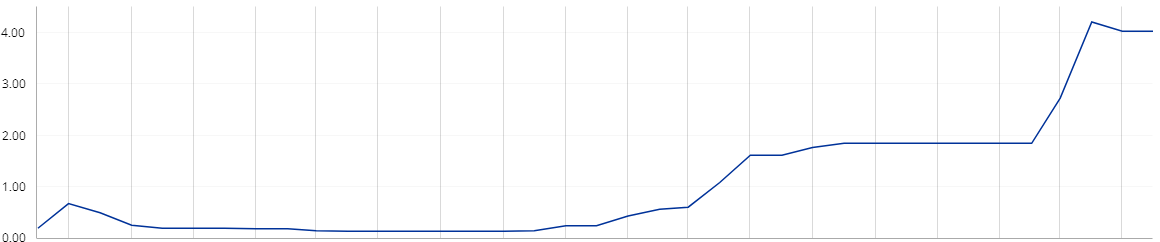

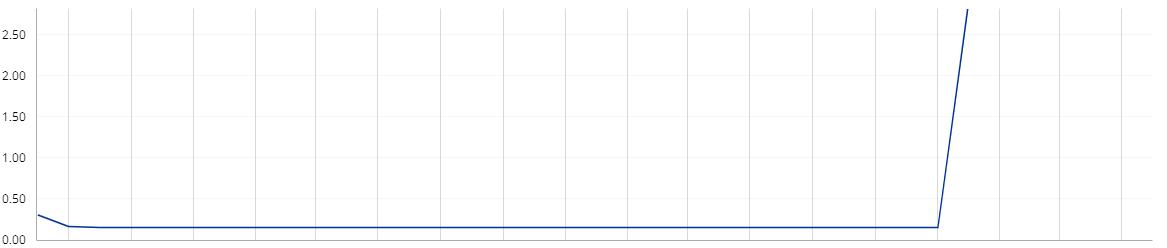

Az alábbi ábrákon az EKB(Európai Központi Bank) által az elmúlt három évben meghatározott kamatlábakat láthatjuk. Néhány százalék talán nem is tűnik olyan szörnyűnek. Ha azonban mindent összefüggésbe helyezünk, a változások megdöbbentőek.

| Ország | EKB-kamatlábak 2020 májusától 2023 májusáig | Minimálbér | Maximálisan elérhető munkabér |

|  | -0,52% | 3,66% |

|  | 0,86% | 5,11% |

|  | 1,99% | 10,25% |

|  | 2,65% | 9,26% |

|  | 0,14% | 4,21% |

|  | 0,16% | 2,88% |

Vegyük például a Cseh Köztársaságot. Körülbelül három évvel ezelőtt az ottani kamatláb 0,86% volt. Ha valaki 30 évre 100 000 euró jelzáloghitelt vesz fel, a havi törlesztőrészlete körülbelül 315 euró lenne. Mivel ott a minimálbér nagyjából 678 euró, szinte minden olyan család megengedheti magának a jelzáloghitelt, ahol ketten dolgoznak. A legmagasabb kamatláb mellett azonban ugyanez a jelzáloghitel legalább 543 euróba kerülne. Ez több mint 70% – és mindezt ugyanarra a kölcsönzött pénzösszegre! Magyarországon a helyzet még sokkal rosszabb. Ha ugyanezt az összeget venné fel, a havi törlesztőrészlete 896 euró körül lenne.

Hogyan tudnák az emberek ezt a problémát megoldani?

Ha nem milliomos, a havi kiadásokhoz hozzáadott 200-600 euró biztosan sokat számít. Egyesek talán nem is tudnák visszafizetni. Hogyan tudjuk ezt megoldani?

- Költsön kevesebbet: Nézze meg alaposan a költségvetését, és határozza meg azokat a területeket, ahol csökkentheti a kiadásait. Ha az alapokra összpontosít, több pénzt szabadíthat fel a megnövekedett jelzáloghitel-fizetések fedezésére. Keresse meg a módját, hogyan spórolhat a médián, az élelmiszereken, a szórakozáson és más, nem létfontosságú cikkeken.

- Csökkentse kiadásait: ha a megvásárolt ingatlan viszonylag nagy és jó állapotú, akkor bérbe adhatja, és egyúttal olcsóbban bérelhet lakást. Ez azonban csak akkor működik, ha a két ingatlan bérleti költségei között jelentős különbség van.

- Keresse a pénzügyi támogatási programokat: gyors áremelkedés esetén a kormányok néha olyan intézkedéseket hoznak, amelyek segítenek azoknak az embereknek, akik nem tudják tovább fizetni az adósságaikat. Ezek a programok átmeneti könnyítést vagy segítséget nyújthatnak a jelzáloghitel törlesztéséhez a pénzügyi nehézségek időszakában.

Van jobb megoldás?

Még ha a havi kiadásai az egekbe szöknek is, akkor is van mód arra, hogy fenntartsa életmódját. Csak többet kell keresnie. És mivel rövid idő alatt nem lehet jobb képzést vagy sok tapasztalatot szerezni, a legjobb megoldás, ha olyan országban keres munkát, ahol magasabbak a fizetések. Másrészt ezt könnyebb mondani, mint megtenni. Nem mindenki tud csak úgy összecsomagolni egy bőröndöt, messzire utazni, fizetni a lakbért, és eltartani magát, amíg munkát talál és fizetést kap.

De még akkor is, ha nem engedheti meg magának az összes említett dolgot, az Atena segíthet önnek! Találunk önnek munkát, előre kifizetjük az útját, és biztonságos szállással rendelkező munkahelyet választunk! Az Atena segít önnek a szükséges papírmunkákban is, és a külföldi tartózkodása során bármikor rendelkezésére áll. És a legjobb az egészben, hogy amikor elmegy, otthon kiadhatja az ingatlanát – valaki más fizeti a jelzáloghitelt, miközben ön kétszer-háromszor annyit keres, mint amennyit otthon kereshetne.